積み立てNISAで始める資産形成【新卒向け】

はじめに

- 積み立てNISAとは、少額の投資を長期間にわたって非課税で行える制度。

- 公募投資信託やETFなどの投資で20年間税金がかからない。

- 口座は18歳以上の日本在住者が1人1口座開設できる。

- 長期的な資産形成を目指すなら早めにはじめると有利。

- 積立を行うなら無理のない額を決めましょう。

積み立てNISAとは?

積み立てNISAは長期的に資産を増やせる可能性がある制度です。積み立てNISAをはじめるにはどのような手順を踏むべきでしょうか。投資にはリスクが伴い、不安がある方も多いと思います。そこで、積み立てNISAを活用して資産形成をスタートさせるためのはじめの一歩をご紹介します。

積み立てNISAは、2018年1月からスタートした制度で、少額から長期・積立・分散投資をする際に利用できる少額投資非課税制度です。積み立てNISAを利用するには、証券会社や銀行などで口座を開設し、申し込み手続きが必要です。

積み立てNISAの特長

積み立てNISAを利用すると毎年40万円まで、金融庁の定めた基準を満たしている公募投資信託および上場株式投資信託(ETF)の、資産運用にかかる税金が、最長20年間免除されます。NISA口座は日本在住の18歳以上の方であれば、つみたてNISAまたは一般NISAのどちらかを選択し1人1口座のみ開設できます。2024年以降には新しいNISA制度が導入される予定です。

積み立てNISAのメリット

特定の期間で自動的に一定額を投資信託やETFに投資し、時間の分散(ドルコスト平均法)や商品の分散(分散投資)を行うことで、市場の変動に左右されにくい長期的な運用が可能です。

積み立てNISAでは、運用して得た利益や分配金に対して税金がかかりません。通常、投資信託やETFの利益や分配金は、20.315%の税金が課されます。一方、積み立てNISAでは20年間で最大800万円分の金融資産を非課税で運用できるのです。投資初心者でも利用しやすい点としては、積み立てNISAの対象となっている商品の信託報酬率は一定水準以下で、手数料が低水準のものに限定されている点が挙げられます。

新社会人は積み立てNISAをはじめるいいタイミング

積み立てNISAをはじめるには、どのようなタイミングがいいのでしょうか。積み立てNISAは長期的に資産形成を目指す人に向いています。そのため、早くはじめるほど非課税期間を有効活用できます。新社会人は長期的な資産形成をはじめるにはいいタイミングです。非課税期間を最大限に活用するために、早めにはじめることをオススメします。

いつはじめる?積み立てNISAを若いうちからはじめるメリット

若いうちに積み立てNISAをはじめると長期的な資産形成に有利です。年間の非課税投資枠の未使用分があっても、翌年以降に繰り越すことはできないため、早くはじめるほど長く非課税で運用できます。

若い世代は将来の収入や支出が不確定ですが、毎月例えば100円からでも積み立てることでリスクを分散できますし、長期的に運用することで、複利効果や配当再投資効果などの恩恵を受けられます。

投資経験や知識を身につけられる点もメリットです。積み立てNISAでは、自分で金融商品を選択する必要があるため、市場動向や経済情勢などに関心を持ち、自分の目的やリスク許容度に合った商品を探す必要があります。これは、投資の基礎や戦略を学ぶいい機会となるでしょう。また、積み立てNISAでは毎月一定額を積み立てることが推奨されています。これは定期的に自分のポートフォリオを見なおす習慣にもつながるでしょう。若いうちに積み立てNISAをはじめると、長期的な資産形成や投資スキルの向上に役立ちます。

給与天引き貯金から積み立てNISAへ

給与天引き貯金は、毎月の給与から一定額を貯金口座に自動振り込みする方法です。貯金を習慣化しやすく、非常時の備えにもなりますが比較的低金利です。より高いリターンを目指したい場合は積み立てNISAを利用するといいでしょう。

給与天引き貯金の限界と積み立てNISAの利点

給与天引きと積み立てNISAには、それぞれに特徴があります。給与天引きは手間がかからず、投資初心者でも安心して安定的に資産形成できますが、大きなリターンは得られません。積み立てNISAはある程度の知識や自己責任が求められますが、税制優遇や自由度が高く、長期的な資産形成に有利です。個人の目標や状況に応じて、自分に合った制度を選んで、賢く長期的に資産を形成していくとよいでしょう。

こちらの「新卒の貯金額はどれくらい?社会人1年目の平均と貯金できる方法を解説」では新卒の貯金額と社会人1年目の平均貯金額に焦点を当てながら貯金ができる方法を解説しています。こちらの記事もあわせてご参考ください。

自分で積立額を管理して資産形成を目指そう

資産形成において、積立額の自己管理は重要です。収入や支出、目標や計画に合わせて毎月貯蓄や投資に回す金額を決め、余計な支出を減らし効率的に資産を増やしましょう。自分で積立額を管理すると自分自身の資産状況に自信や責任感を得られるかもしれません。積立投資は長期的には貯金よりも高い利益が期待できます。自分で積立額を管理できると資産形成の第一歩を踏み出せます。得られるメリットを理解し、得た資金を活用しましょう。これらの方法をきちんと実践できれば、あなたも確実に資産形成に近づきます。

積み立てNISAで毎月の積立額を決める前に

積み立てNISAをはじめる際には、毎月の積立額を決める必要があります。その際には考慮すべきポイントがあります。まず無理のない積立額を決めましょう。積み立てNISAは、5年間は解約しないことが前提のため、収入と支出のバランスを見て、継続できる積立額を設定しましょう。どうしても必要なときには解約できますが、解約した金額分の非課税枠は消滅するので注意が必要です。また、目標とする資産額と期間を明確にしましょう。積み立てNISAは、将来の資金準備の手段ですから、目標と期間をもとに、必要な積立額を計算します。ポイントを押さえて、自分に合った積み立てNISAをはじめましょう。

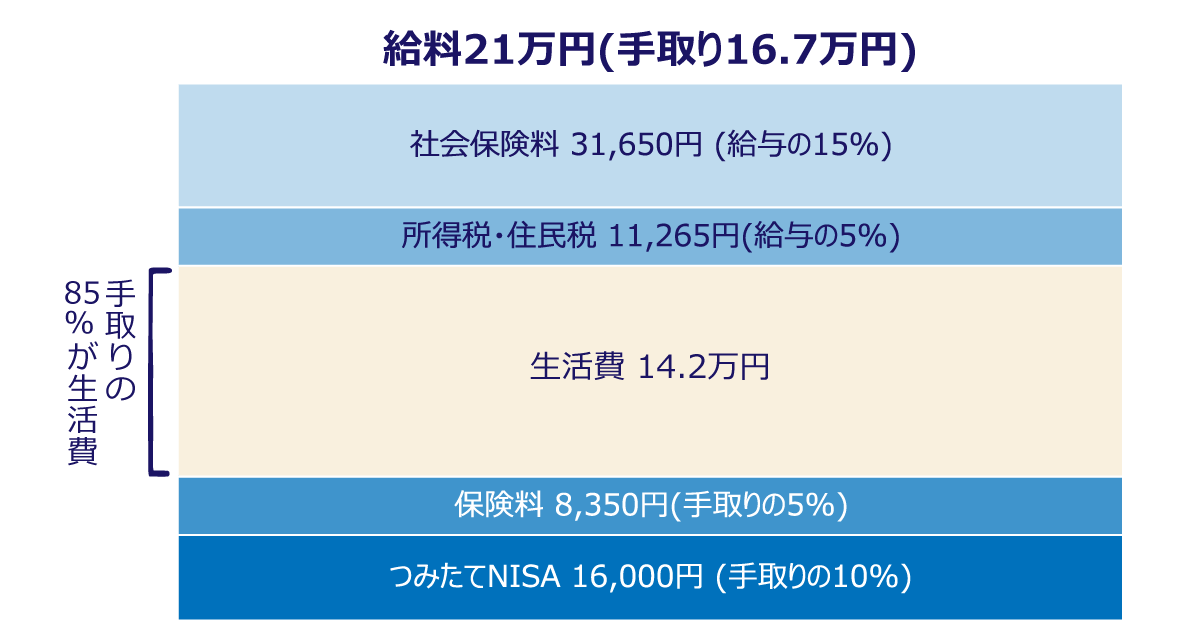

月収と実際に振り込まれる額の違い

給与から税金や社会保険料などを差し引いた実際に受け取る金額を手取りといいます。自分の収入を効果的に活用するためにまずは自分の手取りの金額を確認してみましょう。手取りを把握することで、支出をコントロールしたり、貯蓄や投資に回す金額を決めたり、資産形成や投資に向けた計画を立てたりできます。手取り額は、給与明細やネットバンキングなどで確認できますので、ぜひチェックしてみてください。

手取り額を把握して、賢い収支管理を心掛けると、将来の安定した暮らしにつながります。

こちらの「【新卒の初任給】 給料の平均や基本給と手取りの違いは?」では新卒の初任給と実際に手元に残る金額(手取り額)との違いに焦点を当てています。こちらの記事もあわせてご参考ください。

こちらの「新卒2年目に手取り額が少なくなっている理由、増やすには?」では新社会人が資産形成を考える上で重要な要素である「収入」と「予算」に焦点を当てて紹介しています。こちらの記事もあわせてご参考ください。

自分に合った積み立てNISAの予算を決めよう

積み立てNISAの予算を決めるためには、まず自分の手取りや支出、貯蓄や借金などの現状を把握します。その後将来の目標や夢、必要な資金や期間を明確に決める必要があります。たとえば、老後の生活費や子どもの教育費、旅行や趣味などです。そして、目標に合わせて、毎月どれくらい積み立てNISAに投資できるかを計算するといいでしょう。このとき、リスク許容度や運用方法も考慮しましょう。

目標に対して予算が少なすぎると、目標達成できませんし、予算が多すぎると、生活費や緊急時の資金に資金がなく困ってしまいます。収入や支出、目標やライフスタイルなどは変化するものですから、予算もそれに合わせて調整する必要があります。自分の現状と目標をしっかりと把握し、適切な予算を設定しましょう。

給料・賞与の管理とNISAファンド選びのポイント

給料や賞与をしっかり管理できると将来の資産形成に有利です。その上で積み立てNISAを賢く利用するとより効果的な資産運用ができます。給料や賞与をしっかり管理し、NISAを賢く利用し、長期的な視点で資産形成を進めましょう。上記の画像のように、収入から支出を引いた残りの金額が0円になるように、生活費や保険料を節約し、積立NISAでの資産運用を目指します。

ファンド選びのポイントについては、目標が長期的でリスク許容度が高い場合は、株式や外国債券などのリスク資産に比重を置きます。目標が短期的でリスク許容度が低い場合は、国内債券や現金などの安全資産に比重を置くようにしましょう。

まとめ

積み立てNISAは、若い世代に有利な制度です。長期的に資産を増やせるだけでなく、税金や手数料も節約できます。積み立てNISAではじめる資産形成は、将来の自分への投資です。ぜひこの機会にチャレンジしてみましょう。