【初心者必見】確定申告書の作成方法|必要書類から提出手順まで完全ガイド

はじめに

- 確定申告書は、年間の所得と税金の計算を報告するために税務署に提出する公式な文書である

- 確定申告書の作成方法は、手書きのほかに、確定申告書作成コーナー・会計ソフト・e-Taxの利用がある

- 確定申告に必要な書類は、納税者の状況に応じて異なる

- 確定申告書には、収入金額、所得金額、控除額、税金の計算など、複数の重要な内容がある

- 確定申告書の提出は、直接税務署に持参・郵送・e-Taxの利用等がある

確定申告は、1年間に得た収入と支出を正確に申告し、適切な税金を納付する重要な手続きです。

確定申告書の作成は煩雑で時間と労力が必要です。この記事では、作成方法から必要書類、提出手順までを初心者にもわかりやすく解説します。

確定申告とは

確定申告書とは、確定申告の際に収入額や控除額、算出した税額等を記載して税務署に申告・納税するための公式な文書です。これに帳票類や領収書等を添付して確定申告を行います。e-Tax等の電子申告では添付不要な帳票類もあります。

確定申告書を作成するためには、各種帳票類の整理や、項目ごとの合計金額の算出が必要です。

確定申告書作成と選び方

確定申告書を作成する方法はいくつかあり、自分の状況に最適な方法を選ぶことが、効率的かつ正確な申告につながります。それぞれの特徴と選ぶ際のポイントを紹介します。

「確定申告書作成コーナー」を利用する

国税庁のオンラインサービス「確定申告書作成コーナー」は、ガイダンスに従って必要情報を入力すると、自動で税額を計算できるシステムです。無料で利用でき、納税者の状況に合わせて、医療費や配当等の集計フォームや必要な帳票類の解説もあります。入力途中でデータの保存・再開ができるので、初心者も安心して利用できます。

参考:国税庁|確定申告書等作成コーナー

手書き確定申告書を利用する

最寄りの税務署等から、確定申告書を取り寄せて作成します。

手書きの確定申告は、すべての情報を自分で計算し記入するため、自分の財務状況を細かく把握できることが利点です。ただし、計算ミスに注意したり添付書類を貼り付けたりが必要で、提出も郵送や持参など労力は大きいといえます。

会計ソフトを利用する

会計ソフトにも多くの種類があり、日々の入力から確定申告書の作成までを総合的に網羅したものもあります。電子帳票の保存が有効になったため、会計ソフトの利用で確定申告の効率化を図れるようになりました。また、会計ソフトによっては、e-Taxと連動できるものもあるため、効率的に確定申告書の作成を行うことができます。

電子申告(e-Tax)を利用する

電子申告(e-Tax)は、申告書の作成から送信、申告・納税・還付金の状況確認まで、一連の手続きを行うことができるシステムです。24時間利用できスマートフォンでも入力が可能なうえ、提出を省ける書類もあるなど、申告の負担を軽減してくれます。ただし、申告の内容(所得税・消費税・贈与税)によっては「確定申告作成コーナー」の利用が必要です。

| e-Tax5つのメリット |

|---|

| ・自宅から利用可能 |

| ・24時間利用可能 |

| ・申告書がデータで取得可能 |

| ・添付書類(一部を除く)提出不要 |

| ・早期還付(3週間程度で還付) |

引用:国税庁|令和6年分確定申告特集 スマホとマイナンバーカードでe-Tax!

参考:国税庁|e-Tax 国税電子申告・納税システム「個人でご利用の方」

確定申告に必要な書類

確定申告の際に準備すべき書類は、納税者の状況に応じて異なります。事前に必要書類を確認し、準備することが重要です。

確定申告に共通して必要な書類

すべての納税者に共通して準備する必要のある書類は以下の通りです。マイナンバーカードがあれば本人確認が完了できます。令和3年4月1日以後に提出する税務関係書類について、 押印は不要になりました。

| 確定申告に必要な書類(共通) | |

|---|---|

| 確定申告書 | 所得金額・控除額・税額等を記載したもの |

| 本人確認書類 | マイナンバーカード、または、以下の①②から1点ずつ ①通知カード、個人番号が記載された住民票 ②運転免許証、健康保険証、パスポート 等 |

| 所得金額がわかるもの | ・事業所得の内訳を記載した収支内訳書等 ・株の取引による年間取引計算書 ・その他、収入を証明する書類 |

| 各種控除申請に必要な書類 | 各種控除ごとに必要な書類 (ただし、年末調整で申告済の書類は添付不要) |

| 銀行口座のわかるもの | 預金通帳やカード等(還付金受取りの窓口となる口座) |

個人事業主やフリーランスなど事業所得者が確定申告する場合

事業所得を確定申告する場合は、青色申告と白色申告の2つの方法があります。それぞれの必要書類を解説します。

青色申告の場合

青色申告をするためには、年末に貸借対照表と損益計算書を作成できるような正規の簿記による記帳が原則となり、付随する帳票の準備が必要です。帳票の保存も原則7年間となります。

また、最大65万円の特別控除を受けるためには、電子帳簿の保存またはe-Taxによる申告が必要です。

| 青色申告する場合の必要書類 | ||

|---|---|---|

| 特別控除55万円 (最大65万円) | 10万円控除 | |

| 提出書類 | ・確定申告書 ・貸借対照表 ・青色申告決算書 ・損益計算書 ・第三表(分離課税用、事業所得に加え譲渡所得がある場合など) ・第四表(損失申告用、赤字の場合) |

・確定申告書 ・損益計算書 ・青色申告決算書 ・第三表(分離課税用、事業所得に加え譲渡所得がある場合など) ・第四表(損失申告用、赤字の場合) |

| 保存が必要な書類 | ・総勘定元帳 ・買掛帳 ・仕訳帳 ・固定資産台帳 ・現金出納帳 ・決算時棚卸表 ・売掛帳 |

・現金出納帳 ・固定資産台帳 ・売掛帳 ・経費帳 ・買掛帳 ・決算時棚卸表 |

白色申告の場合

白色申告は、簡易な書類で手続きできるメリットがあります。確定申告書のほかに、収入金額や経費のわかる書類と、控除等に関する書類が必要です。

| 白色申告する場合の必要書類 | |

|---|---|

| 提出書類 | 保存が必要な種類 |

| ・確定申告書 ・収支報告書 |

・法定帳簿:収入金額や経費などに関するもの ・任意帳簿:業務に関するもの |

会社員等給与所得者が確定申告する場合

会社員・アルバイト・パートなど給与所得が確定申告をする場合は限られます。年末調整で源泉徴収された源泉所得税の精算が完了するためです。しかし、以下のような場合は確定申告が必要になります。

| 給与所得者が確定申告する必要がある場合 |

|---|

| ・給与収入が2,000万円を超える |

| ・副業や株式売買で20万円を超える所得がある |

| ・2か所以上から給与を受け取り、年末調整を受けていない所得が20万円を超える |

| ・年末調整で受けられない控除がある (医療費控除・寄附金控除・雑損控除・住宅ローン初年度等) |

確定申告する要件によって必要書類は異なりますが、基本は以下の通りです。

源泉徴収票の添付は不要です。しかし、源泉徴収票に記載の金額を記入する必要がありますので、源泉徴収票を保管しておきましょう。

| 給与所得者が確定申告する場合の必要必要書類 |

|---|

| ・確定申告書 |

| ・本人確認書類:マイナンバーカード等 |

| ・銀行口座がわかるもの |

| ・所得額がわかるもの:源泉徴収票の添付は不要 |

| ・各種控除証明書や領収書等 |

年金受給者が確定申告する場合

年金受給者で、年金収入が400万円を超えたり年金収入以外に所得が20万円を超えたりした場合や、控除申請をする場合は確定申告が必要になります。それぞれの必要書類は以下の通りです。

| 年金受給者が確定申告する場合の必要書類 | |

|---|---|

| 控除を申請する場合 | ・確定申告書 ・本人確認書類:マイナンバーカード等 ・各種控除に必要な書類や領収書 |

| 公的年金以外の収入がある場合 | ・確定申告書 ・本人確認書類:マイナンバーカード等 ・所得がわかる書類 |

確定申告書の作成方法

確定申告書の作成方法と手順を、作成の種類別に解説します。

1)必要書類の準備

最初に必要書類の準備です。正確な収入を把握し、経費や控除を漏れなく申請することで、適切な納税と税負担の軽減が可能になります。たとえば、この経費は計上可能か、一括計上か分割計上か、限度額が設けられているかなどを確認しながら進める作業は労力が必要です。しかし、これを怠ると、納税額に大きな違いが生じる可能性があります。

たとえば、日ごろから、以下の準備をしておくことが大切です。

- 日々の金銭出納や経費に関する書類の整理と、合計金額の算出

- 株式の売買や配当、株式や土地の譲渡に関する収益や損失を証明する書類の準備と、合計金額の算出

- 各種控除の申請に係る書類(証明書や領収書等)の準備と、合計金額の算出など

2)「確定申告書作成コーナー」利用の場合

パソコンやスマートフォンから「確定申告書作成コーナー」にアクセスします。確定申告書作成フローは以下の通りです。(はじめて利用する場合の例です)

(1)「作成開始」をタップ

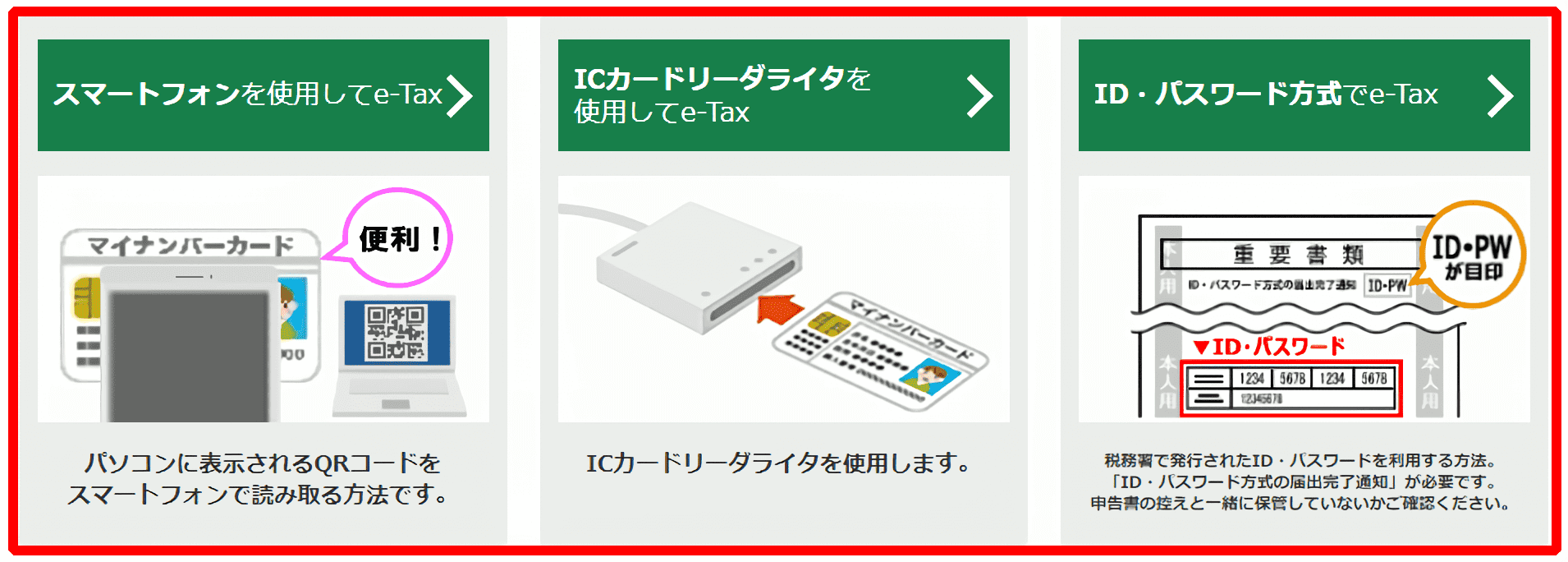

(2)税務署への提出方法を選択(どれかを選択する)

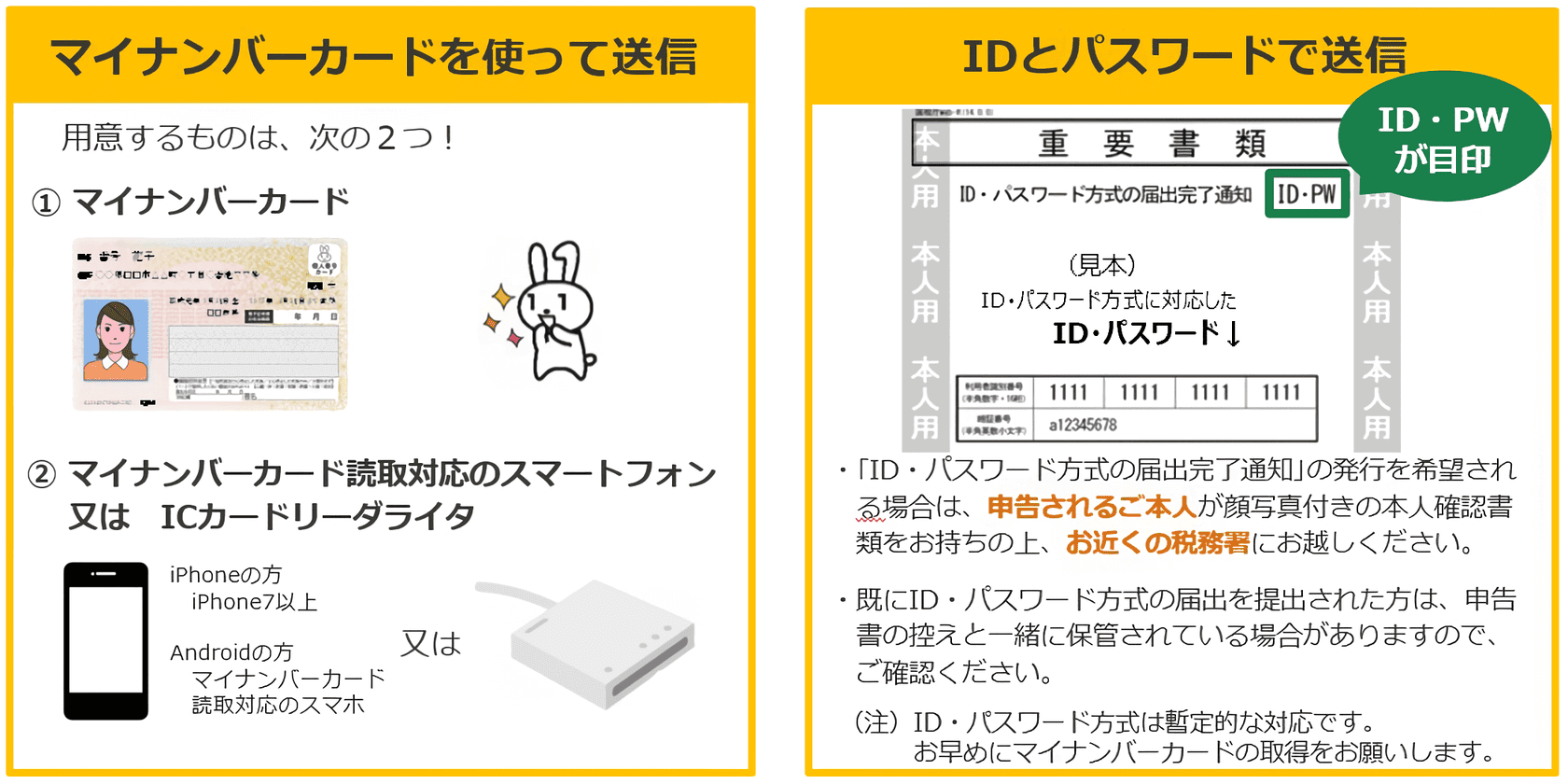

- e-Tax(マイナンバーカード方式):

マイナンバーカードを読み取る(読み取り機能付きスマートフォンまたはICカードリーダーを利用)

- e-Tax (ID・パスワード方式):

税務署で発行したID「利用者識別番号」・パスワード「暗証番号」を利用する

- 書面方式:

印刷した確定申告書を郵送または税務署へ持参する

(3)収入・控除等を入力

作成する申告書等を選択して、該当する収入や所得、所得控除・税額控除等の各項目を、画面の案内に従って入力します。

(4)その他情報の入力

「住民税等に関する事項」「計算結果の確認」「基本情報の入力」「マイナンバーの入力」等、遷移する各画面の案内に従って入力・確認を行います。

(5)申告内容の確認

「帳票表示・印刷」より確認できます。印刷することで申告書の全体像を確認しやすいメリットがあります。

(6)確定申告書の提出

作成した申告書を、e-Taxまたは郵送・持参で提出することができます。

【e-Taxで送信する場合】

e-Taxを利用して、申告書を送信する方法です。

<署名用の電子証明書とは>

マイナンバーカードには、発行時にご自身で設定した、利用者証明用電子証明書(パスワード:数字4桁)と、署名用電子証明書(パスワード:英数字6~16文字)の2種類があります。申告書等を送信するために署名用電子証明書が必要です。忘れたときや有効期限については、以下を確認ください。

参考:国税庁|令和6年分確定申告特集 スマホとマイナンバーカードでe-Tax!

【持参・郵送する場合】

管轄する税務署の窓口や、確定申告の時期に開設される特設会場に持参する方法です。大変混雑しますが、直接担当者に不明点などの相談や記載ミスの確認ができるメリットもあります。

(7)確定申告書の控えを保存

「申告内容の確認」画面でダウンロードした確定申告書の控えを、確認後「次へ」と進むとPDF画像が表示されるので、任意のファイル保管アプリに保存することができます。

引用:国税庁|令和6年確定特集作成コーナーの操作要領等

参考:国税庁|確定申告書等作成コーナー「ご利用ガイド」

3)手書きで作成する場合

取り寄せる確定申告書は、基本は第一表と第二表の2枚です。青色申告をする場合に、分離課税に係る譲渡等がある場合は第三表を、損失(赤字)等を申告する場合は第四表が必要です。

1年間に得たすべての収入と法令に則って算出した各種控除金額から申告納税額まで、すべての金額を正確に計算し適切な場所に記入する必要があります。内容の詳細は以下で解説します。

提出方法は、管轄する税務署窓口や確定申告特設会場への持参、もしくは、管轄する税務署への郵送になります。

4)その他システムを利用する場合

確定申告書の提出までのプロセスをサポートするツールを紹介します。

(1)e-Tax(Web版)

確定申告だけでなく、源泉所得税・法定調書の提出・納税関係・納税証明関係の申請や届出など各種手続きを行うことができます。

また、マイナポータルと連携することで、給与所得の源泉徴収票や控除証明書等のデータを一括取得し、確定申告書の該当項目へ自動入力することも可能です。

(2)QRコード付き証明書作成システム

保険料や寄附金等の電子的控除証明書を、確定申告や年末調整時に提出するQRコード付控除証明書等の作成が可能です。

参考:国税庁|e-Tax 国税電子申告・納税システム

確定申告書に記載する内容

確定申告書には、収入金額、所得金額、控除額、税金の計算など、複数の重要な情報が記載されます。これらの情報はすべて正確でなければなりません。それぞれの項目ごとに解説します。

※クリックで画像を拡大できます

引用:国税庁|確定申告書等の様式・手引き等

収入金額等

事業収入・給与収入・不動産収入・配当・公的年金等の雑収入・譲渡収入・一時収入など、納税者が1年間に得たすべての収入を、あてはまる項目に記載します。

所得金額等

収入金額から必要経費を差し引いた金額を記載します。給与所得者は給与所得控除を差し引いた金額です。この欄の合計が所得となり、この金額に基づいて税額が計算されます。

所得から差し引かれる金額

この項目は各種税額控除や特別控除の金額を記載します。各種控除ごとの定めに従って算出した控除額を記載します。給与所得者は給与所得控除額と基礎控除、事業所得者は基礎控除が対象です。

税金の計算

所得から控除合計を差し引いた課税所得金額に応じて、定められた税率を掛けて算出した税額を記載します。税額に応じた控除額・予定納税や源泉徴収された納税済の金額・減免される税額や復興特別所得税額等、それぞれ算出した合計金額も記載しましょう。それぞれを足し引きされた金額が申告納税額になります。

その他の金額

その他には、公的年金以外の所得が20万円を超える場合や、配偶者控除を受ける配偶者の所得金額、青色申告特別控除額等の特定の状況に応じた金額を記載します。なお、追加料金や罰金などが含まれる場合があります。

まとめ

確定申告書の作成は前準備が重要です。必要書類を用意して、それぞれの条件に従って金額を算出した総まとめが確定申告書になります。本記事を参考に、確定申告書の作成と提出方法についてご理解頂ければ幸いです。