開業届とは?提出のメリット・デメリットと手続き方法を徹底解説

はじめに

- 開業届とは個人事業を開業する際に税務署へ申告手続きをするための書類のことである

- 開業届には「個人事業の開業・廃業等届出書」と「個人事業税の事業開始等申告書」がある

- 開業届は事業を開始した日から1ヶ月以内に提出する

- 青色申告を希望する場合は開業届と一緒に青色申告承認申請書も提出すると良い

- 開業した後は確定申告を青色申告で行えば所得税の節税になるメリットがある

この記事を見つけたあなたはきっと、開業届をどのような手順で手続きをしたらいいのかわからず、悩んでいることと思います。本記事では、そうした悩みや疑問を解決するために、開業届の種類や提出期限、メリット・デメリットについて詳しく解説します。開業届に加え、青色申告や白色申告など別途書類についても併せて見ていきましょう。

開業届とは

開業届(正式名称:個人事業の開業・廃業等届出書)とは、個人事業を開業する際に税務署へ申告手続きをするための書類を指します。個人事業やフリーランスを始める上で発生する売上や経費など自身で所得税を計算して、確定申告を行う必要があります。そのことから個人事業主が税務署に申告・納税を行なっているか、正確に管理しなければなりません。

開業届は2種類がある

開業届には2つの種類があり、税務署に提出するものと都道府県税事務所に提出するものに分かれています。なお、提出する管轄税務署については国税庁ホームページで紹介されていますので、こちらよりご確認ください。

参考:国税庁|A1-5 個人事業の開業届出・廃業届出等手続

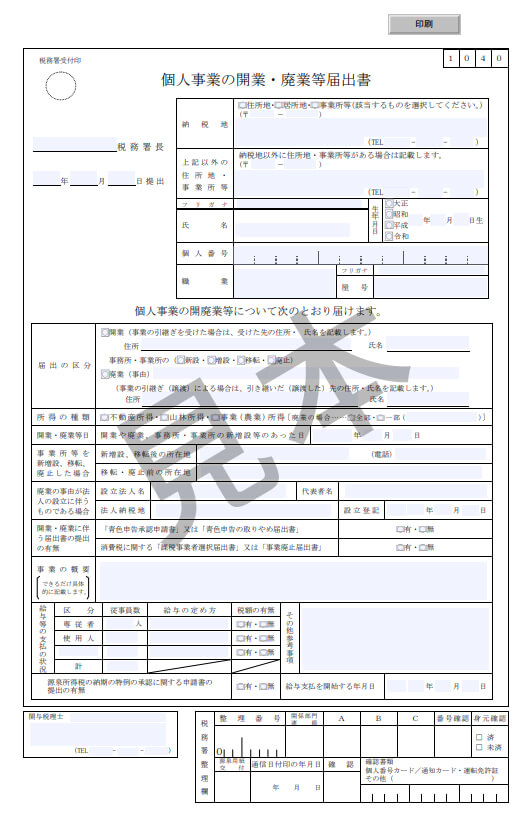

個人事業の開業・廃業等届出書

税務署に提出する個人事業の開業・廃業等届出書は新たな事業所得、不動産所得あるいは山林所得を得る人が開始した事実が認められる日から数えて1ヶ月以内には提出するものです。

参考:国税庁|個人事業の開業・廃業等届出書

個人事業税の事業開始等申告書

都道府県税事務所に提出する個人事業税の事業開始等申告書は、個人事業を開始したことについて都道府県の管轄税事務所に申告するものです。「個人事業税の事業開始等申告書」は都道府県によって提出義務の有無が異なります。必ずしも提出が必要とは限らないため、都道府県ごとのルールを確認する必要があります。

参考:東京都主税局|個人事業税の事業開始等申告書

「許認可申請」が必要な業種もある

特例の業種の場合は、開業届を提出する際に許認可申請が必要です。これを取得せず、開業してしまうと業務違反により行政処分・法定責任を負う場合があります。

また、すでに取得した許認可に有効期限が切れていないか、更新時期をチェックする必要があります。ただし、社会保険の扶養に加入されている人に限り、開業後の事業収入が増えてしまうと扶養から外れる場合があります。

| 対象業種 | 許可の種類 | 申請先 |

|---|---|---|

| 飲食店 | 飲食店営業許可 | 管轄保健所 |

| 美容室 | 美容所開設届 | 管轄保健所 |

| 不動産業 | 免許 | 都道府県庁 |

| 建設業 | 許可 | 都道府県庁 |

| 旅館業 | 許可 | 管轄保健所 |

開業届の提出方法と流れ

開業届の提出方法と流れについて、以下を説明しますので見ていきましょう。

1.開業届の入手

まず、開業届を入手しましょう。提出する開業届は国税庁のWebホームページから用紙をダウンロードあるいは、税務署窓口で入手できます。

参考:国税庁|個人事業の開業・廃業等届出書

※クリックで画像を拡大できます

2.開業届の作成

入手した開業届の項目に必要事項を記入します。記入すべき項目は「納税地の住所」「生年月日」「職業」などです。屋号については作りたい場合に記入しておきましょう。

3.税務署へ提出

管轄の税務署へ提出または郵送、オンラインを用いたe-Taxでの提出、3通りの選択があるので、自分に合った方法で提出しましょう。それぞれの提出先と利用が可能な時間については、下記を参考にしてください。

| 提出方法 | 提出先 | 利用時間 |

|---|---|---|

| 税務署窓口 | 管轄税務署 | 年末年始除く 平日8時30分~17時30分 |

| オンライン | e-Tax (国税電子申告・納税システム) | 24時間 (ただし、月曜日と土日祝日は8時~0時) |

| 郵送 | 最寄りの郵便局 | 制限なし |

4.開業届の控え

税務署の窓口で提出が完了すると、その場で開業届の控えを受け取れますが、郵送で提出した場合、控えを受け取るまでに1週間ほどかかります。また、e-Taxでオンライン提出した場合は開業届の控えはありません。提出した際のデータ・通信通知が開業届の控えになるため、かならず保存しておきましょう。

開業届はいつ出す?提出期限は?

所得税法第229条により、事業を開始した日から1ヶ月以内を目安に提出しなければなりません。たとえば4月1日に開業したとすると、1ヶ月後の4月30日までに提出するという計算です。ただし、期限を過ぎての提出にペナルティはなく、税務署より提出の催促が来ることはないので、心配する必要はないでしょう。

(開業等の届出)

参考:e-GOV法令検索|所得税法

第二百二十九条 居住者又は非居住者は、国内において新たに不動産所得、事業所得又は山林所得を生ずべき事業を開始し、又は当該事業に係る事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があつた日から一月以内に、税務署長に提出しなければならない。

開業届と青色申告は一緒に出すべき?

青色申告を希望する場合は、開業届と一緒に青色申告承認申請書を提出するのがおすすめです。事業所得が48万円を超えた場合に課税対象となるため、確定申告を青色申告で行えば所得から最大で55万または65万円が控除されるので、節税対策に有効です。また提出期間は3月半ばまでに所轄税務署へ提出する必要があるため、忘れないよう注意しましょう。

白色申告でも開業届は必須?

本来、青色申告・白色申告に関係なく、開業届の提出は必要ですが、提出しなかったとしても罰則されることはありません。確定申告の際に提出するための書類作成の手間が省けるほか、家計簿のような感覚で単式簿記をつけられるため、白色申告を選択する人もいるようです。

開業届を提出するメリット

開業届を提出する上で、メリットについて説明します。

事業主としての信頼性が高まる

個人事業主として独立したことを公式的に示すためには開業届が必要不可欠です。また開業届を提出することで、法人向けクレジットカードの作成やサービスの申し込みなどの際に信用度が高まるメリットもあります。

小規模企業共済に加入できる

万が一、個人事業主や小規模企業を経営する際に廃業した場合の備えとして、小規模企業共済といういわゆる退職金代わりになる積立金制度があります。加入するには、開業届の提出が必要です。また、小規模企業共済における掛け金は小規模企業共済等掛金控除で全額控除が可能になるため、将来の節税につながるメリットがあります。

屋号を利用して銀行口座を開設できる

開業届を提出する際には、屋号をもとに口座を開設することが可能です。そのためには開業届の控えが必要になるため、くれぐれも紛失には注意しましょう。また、屋号の入った口座があれば、社会的信用が向上するほか、個人と事業の入出金を別々に管理しやすくなるメリットがあるのでおすすめです。

開業届を提出するデメリット

開業届を提出する上でデメリットについて説明します。

開業前に提出すると青色申告の特別控除が受けられない

開業前に開業届を提出するのは避けましょう。開業届はあくまでも事業を開始したことを申告するための書類です。開業届の提出日が開業した日よりも前の日にしてしまうと、青色申告の特別控除を受けられず、節税対策で不利になるなどのデメリットが発生します。そのことから、開業日の設定は提出日から遡って1ヶ月以内にしておきましょう。

所得が一定の基準を超過すると扶養から外れる

開業し、事業収入が増えた場合、所得が一定の基準を超過すると扶養控除および配偶者控除が対象外になってしまいます。所得税に加えて、健康保険に関連することから、扶養の条件から外される可能性があるのです。このことから、自分で管轄の区役所または市役所へ健康保険の加入手続きをしなければなりません。

離職後の失業手当を受給できない

開業届を提出すると、原則として失業手当の受給はできなくなります。ただし、事業開始等による受給期間の特例が2022年7月1日に施行されてからは、要件を満たせば事業期間でも最長3年間、受給期間の特例を受けられます。退職した後は特例申請をしておきましょう。

参考:厚生労働省|事業開始等による受給期間の特例

まとめ

開業届について理解していただけたでしょうか? 開業するには、さまざまな手順を踏んだ上で書類を提出しなければなりません。開業届のほかに許認可申請が業種によって提出先も異なるため、あらかじめ確認してから提出する必要があります。また、特定業種の人が行政機関へ許認可申請を取得せず、開業してしまうと業務違反により処罰されることもあるため注意しなければなりません。メリット・デメリットを理解し、正しい順序で開業届を提出しましょう。